下面我将为您详细拆解,并提供一个清晰的计算框架和实例。

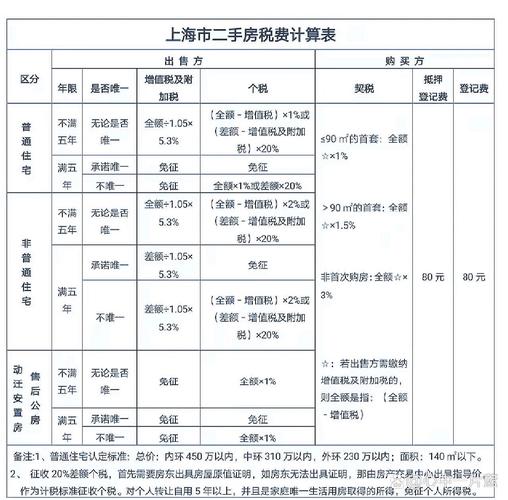

(图片来源网络,侵删)

核心原则

- 谁交税? 交易中的税费由买卖双方共同承担,但通常在合同中约定由买方承担(俗称“税费全包”)。 税法上规定卖方应缴纳增值税、个人所得税等,买方应缴纳契税,但在实际操作中,为了简化流程,很多地方的惯例是所有税费都由买方一并支付,签合同时一定要明确这一点。

- 关键概念:

- “满五唯一”:这是影响税费最重要的一个政策。

- 满五:房产证出证日期或契税票填发日期已满5年。

- 唯一:业主在该省份内,以家庭为单位(指夫妻双方及未成年子女)只有这一套住房。

- 满足“满五唯一”的住宅,卖方可免征个人所得税和增值税。

- 普通住宅 vs. 非普通住宅:不同城市标准不同,通常同时满足以下三个条件的为普通住宅:

- 小区容积率在1.0以上。

- 单套建筑面积在140平方米以下(或120、144,具体看城市)。

- 交易总价低于当地规定的最高限价。

- 网签价:在房管局系统里备案的成交价格,这是计算税费的主要依据。

- 核定价/评估价:税务局为了防止“阴阳合同”(即实际成交价远低于申报价)而设定的一个最低计税价格,税费计算时,会取网签价和核定价中的较高者作为计税基数。

- “满五唯一”:这是影响税费最重要的一个政策。

买方主要缴纳的税费

买方的税费相对固定,主要取决于房屋面积和买家是否为首套房。

契税 (由买方承担)

这是买方最大的一笔税费,税率如下(以大部分城市为例,具体请查询当地政策):

| 首套房 | 面积 ≤ 90㎡ | 税率:1% |

|---|---|---|

| 面积 > 90㎡ | 税率:1.5% | |

| 二套房 | 面积 ≤ 90㎡ | 税率:1% |

| 面积 > 90㎡ | 税率:2% | |

| 三套及以上 | 税率:3% |

注意:

- 首套房的认定是以家庭为单位(夫妻双方及未成年子女)在全国范围内名下无房。

- 计税基数通常为网签价。

卖方主要缴纳的税费

卖方的税费是变数最大的部分,主要取决于房屋是否“满五唯一”。

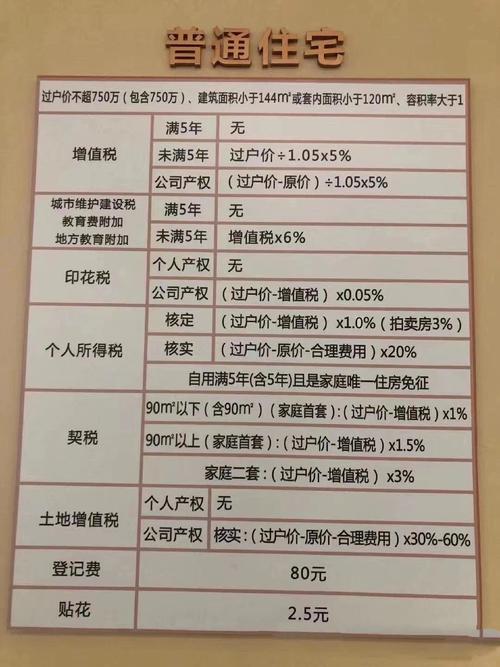

(图片来源网络,侵删)

增值税及其附加 (由卖方承担)

- 征收条件:房产证出证日期未满2年。

- 税率:约为5.3%(增值税5% + 城建税、教育费附加等)。

- 计税基数:(本次网签价 - 房屋原价),如果无法提供原购房发票,则按网签价全额计算。

- 优惠政策:

- 满二:房产证出证日期满2年,可免征增值税。

- 满五唯一:自然也满足“满二”,因此同样免征增值税。

个人所得税 (由卖方承担)

- 征收条件:卖方出售非家庭唯一生活用房,或虽为唯一住房但不满5年。

- 税率:通常为成交价的1% 或 (成交价 - 房屋原价 - 合理费用)× 20%,哪个税额低按哪个算。

- “满五唯一”:可免征个人所得税。

- 不满五或非唯一:必须缴纳,通常按总价的1%征收(因为对大多数普通住宅来说,1%比20%要低)。

增值税附加税 (由卖方承担)

- 这是增值税的附加税费,包括城市维护建设税、教育费附加等,约为增值税的12%左右。

- 优惠政策:如果增值税免征,那么附加税也一并免征。

其他费用

这些费用虽然不是严格意义上的“税”,但在交易中是必须支付的。

| 费用名称 | 承担方 | 说明 |

|---|---|---|

| 中介费 | 买卖双方 | 通常为成交价的1%-3%,买卖双方各付一半或由一方承担,需在合同中明确。 |

| 贷款评估费 | 买方 | 如果办理按揭贷款,银行会要求对房产进行评估,费用几百到几千元不等。 |

| 贷款担保费 | 买方 | 部分银行或担保公司会收取,视情况而定。 |

| 不动产登记费 | 买方 | 住宅类一般为80元/套。 |

| 印花税 | 买卖双方 | 目前对个人销售或购买住房暂免征收。 |

场景化计算实例

假设一套位于北京的普通住宅,网签价500万元,核定价480万元,卖家原购入价为300万元。

卖家“满五唯一”

- 买方税费:

- 契税:假设买方为首套房,面积 > 90㎡。

- 计税基数 = max(500万, 480万) = 500万

- 契税 = 500万 × 1.5% = 5万元

- 契税:假设买方为首套房,面积 > 90㎡。

- 卖方税费:

- 增值税及附加:满五,故免征。

- 个人所得税:满五唯一,故免征。

- 总计税费: 7.5万元(主要由买方承担)

卖家“满二不满五”,且为家庭唯一住房

- 买方税费:

- 契税:同上,5万元。

- 卖方税费:

- 增值税及附加:满二,故免征。

- 个人所得税:不满五,需缴纳,唯一住房,按总价的1%征收。

- 个人所得税 = 500万 × 1% = 5万元

- 总计税费: 7.5万 (买方) + 5万 (卖方) = 5万元

卖家“不满二”,且为家庭唯一住房

- 买方税费:

- 契税:同上,5万元。

- 卖方税费:

- 增值税及附加:不满二,需全额缴纳。

- 计税基数 = 500万 - 300万 = 200万

- 增值税及附加 ≈ 200万 × 5.3% = 6万元

- 个人所得税:不满五,需缴纳。

- 个人所得税 = 500万 × 1% = 5万元

- 增值税及附加:不满二,需全额缴纳。

- 总计税费: 7.5万 (买方) + 10.6万 (卖方) + 5万 (卖方) = 1万元

总结与建议

- 查询当地政策:以上税率是通用模板,不同城市(如北上广深、杭州、成都等)对普通住宅的界定、契税政策等都有细微差别。最准确的方式是咨询当地房产中介或税务局。

- 要求卖家提供证明:作为买家,你可以要求卖家提供房产证、契税票等材料,以便判断其“满几”情况,从而预估自己的交易成本。

- 合同明确税费承担:在签订购房合同时,务必与卖家明确所有税费的承担方,避免事后产生纠纷。

- 利用税费计算器:很多大型房产中介网站(如链家、贝壳)或政府税务网站都提供在线的“二手房税费计算器”,输入房屋信息后可以快速估算,非常方便。

希望这份详细的指南能帮助您更好地理解二手房交易税费的计算!