(H1):2025二手房公积金贷款全攻略:条件、流程、额度、避坑指南,一篇读懂!

Meta Description: 想买二手房但不知道怎么用公积金贷款?本文为您详解2025年二手房公积金贷款的申请条件、完整流程、贷款额度计算、所需材料及常见避坑指南,助您轻松搞定贷款,省钱又省心!

引言(H2):还在为二手房贷款利息高而发愁?公积金贷款,你的“省钱神器”已上线!

“手头有点紧,想买套二手房,但商业贷款利息太高,月供压力山大!”——这是许多购房者的心声。

对于购买二手房的朋友来说,公积金贷款无疑是性价比最高的选择,它不仅利率远低于商业贷款,能有效节省几十万的利息支出,而且还款方式灵活,是国家给我们的实实在在的福利。

但问题来了:二手房怎么用公积金贷款? 和新房相比,二手房公积金贷款流程是不是更复杂?需要满足哪些额外条件?

别担心!作为一名从业多年的房屋中介专家,我将结合最新政策和实操经验,为你献上这份超详细的《二手房公积金贷款全攻略》,从入门到精通,让你秒变贷款达人!

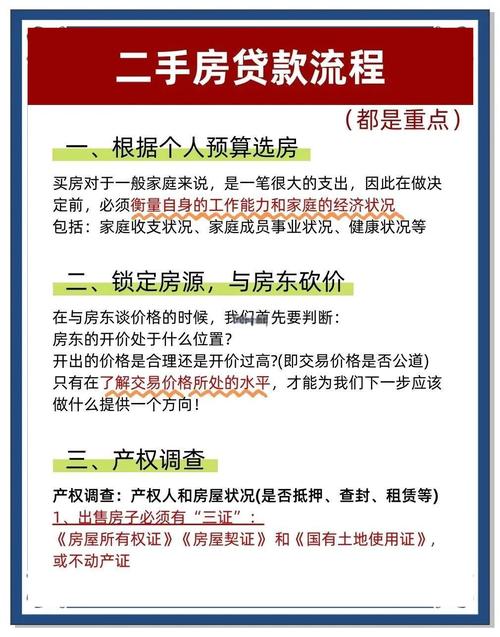

核心前提:你的房子,公积金“认”吗?(H2)

在开始申请之前,我们必须明确一个关键点:不是所有二手房都能申请公积金贷款。 这主要取决于两个核心因素:

房屋性质:

- 可贷款类型: 商品住房、经济适用房、限价商品房等能够正常上市交易的房产。

- 不可贷款类型: 小产权房、公寓(商业性质)、产权不清晰的房屋、已列入拆迁公告的房屋、法院查封的房产等。

房龄限制: 这是二手房贷款与新房最大的区别之一,公积金中心对房龄有严格限制,因为房龄直接关系到房屋的剩余使用价值和贷款的安全性。

- 一般规定: 贷款期限 + 房龄 ≤ 50年。

- 通俗理解: 比如一套房子房龄是20年,那么最长可以申请的贷款年限就是 50 - 20 = 30年。

- 特殊提醒: 部分城市或公积金中心政策更严格,比如要求“房龄+贷款年限≤40年”,具体需咨询当地公积金管理中心,房龄太老的房子,可能会被拒贷或导致贷款额度降低。

中介建议: 看中房子后,第一时间让中介或业主提供房产证,核实房龄和产权性质,这是决定你是否能用公积金贷款的第一步。

资格门槛:我能申请吗?(H2)

房子没问题了,接下来就是看“人”是否符合申请条件,公积金贷款的申请人,通常需要满足以下基本要求:

- 公积金账户状态: 申请时,公积金账户必须处于“正常缴存”状态,且已连续足额缴存6个月(部分城市要求12个月),这是硬性指标。

- 信用记录: 个人征信良好,无严重逾期记录(如“连三累六”,即连续3次或累计6次逾期)。

- 还款能力: 具备稳定的经济收入和按时偿还贷款本息的能力,银行会审核你的银行流水、收入证明等,通常要求月收入 ≥ 月供的2倍。

- 购房行为: 是所购房屋的产权人或共有人,且为购买自住住房。

- 首套房/二套房: 首套房和二套房的贷款政策(如首付比例、利率)不同,需要提前向公积金中心确认当地的具体规定。

中介建议: 在正式看房前,可以先通过“全国住房公积金”小程序或当地公积金官网,查询自己的账户状态和可贷额度,做到心中有数。

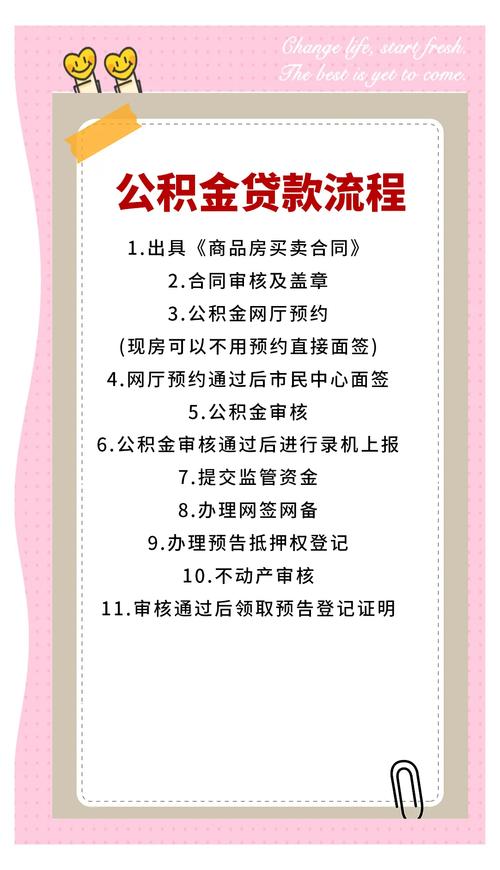

实操流程:五步搞定,手把手教你!(H2)

二手房公积金贷款流程比新房多了一个“评估”环节,但整体并不复杂,记住这个流程,一步步来:

第1步:签订购房合同,支付定金

- 与业主谈妥价格和各项条款后,签订正式的《房屋买卖合同》,并按照合同约定支付定金,合同中需明确约定“买方需通过公积金贷款支付房款”等条款。

第2步:提交贷款申请,进行预审

- 买卖双方携带所需材料(下文详述),到公积金管理中心服务大厅或其指定的合作银行网点,提交贷款申请。

- 公积金中心会对你的资格、房屋信息等进行初步审核,出具《贷款审批意见书》或类似预审函。

第3步:办理房产评估,确定贷款额度

- 关键步骤! 公积金中心会指定或认可的评估机构,对房屋进行价值评估,评估价不等于成交价,通常低于市场价。

- 贷款额度计算: 你的最终可贷额度,取以下两者中的较低值:

- 房屋评估价 × 贷款成数(首套房通常70%-80%,二套房50%左右)

- 个人公积金账户余额 × 一定倍数(通常为15-20倍,具体看当地政策)

- 最高额度限制: 每个城市都有公积金贷款的最高限额,比如北京首套房最高120万,上海最高100万等。

- 最终可贷金额 = min(公式一结果, 公式二结果, 最高额度限制)

第4步:办理抵押登记,等待放款

- 审批通过后,你需要到不动产登记中心办理抵押登记手续,将你购买的房产抵押给公积金中心。

- 抵押登记完成后,公积金中心会将贷款资金划入卖方的银行账户,至此,你的贷款义务正式开始。

第5步:按月还款,解除抵押

- 从放款次月起,你需要按照合同约定,每月按时向还款账户存入足额资金,偿还贷款本息。

- 贷款全部结清后,再到不动产登记中心办理解除抵押手续,拿到属于你的“红本”房产证。

必备材料清单:一次备齐,少跑冤枉路!(H2)

为了避免来回奔波,建议提前将以下材料准备齐全:

买方(申请人)需提供:

- 身份证明: 身份证、户口本原件及复印件。

- 婚姻证明: 结婚证、离婚证或单身声明。

- 公积金证明: 公积金缴存流水或公积金中心出具的缴存证明。

- 收入证明: 由工作单位开具,加盖公章。

- 银行流水: 近6-12个月的个人工资流水,以证明还款能力。

- 《购房合同》原件: 买卖双方签字盖章的正式合同。

- 首付款凭证: 首付款转账记录或收据。

卖方需提供:

- 身份证明: 身份证、户口本原件及复印件。

- 房产证明: 《房屋所有权证》(房产证)和《国有土地使用证》(土地证)原件。

- 共有人同意出售证明: 如果房屋有多个共有人,所有共有人均需同意出售并签字。

- 银行卡: 用于接收尾款的银行储蓄卡。

中介视角:二手房公积金贷款,这些“坑”千万别踩!(H2)

作为一线中介,我见过太多因为不了解流程而导致的交易纠纷,这里给大家划几个重点避坑区:

坑一:房龄陷阱

- 场景: 看中一套学区房,但房龄已达30年,业主和中介都没提房龄限制,签了合同才发现只能贷10年,月压力巨大。

- 对策: 看房必问房龄! 这是最重要的信息之一。

坑二:评估价不足

- 场景: 房子成交价200万,但评估价只有150万,你按200万申请,结果只能按150万的70%(比如105万)贷款,首付瞬间多出十几万。

- 对策: 可以提前向公积金中心咨询评估价的惯例,或者在签合同前,让中介帮忙了解类似小区的近期评估情况。

坑三:业主不配合

- 场景: 业主急于用钱,但公积金贷款流程慢,需要他配合面签、提供资料、办理抵押等,他可能因为嫌麻烦而中途反悔或拖延。

- 对策: 在签约前就与业主充分沟通,明确告知贷款流程和所需时间,争取他的理解和支持,最好在合同中约定因业主不配合